Présentation de Shine et mon avis sur cette banque

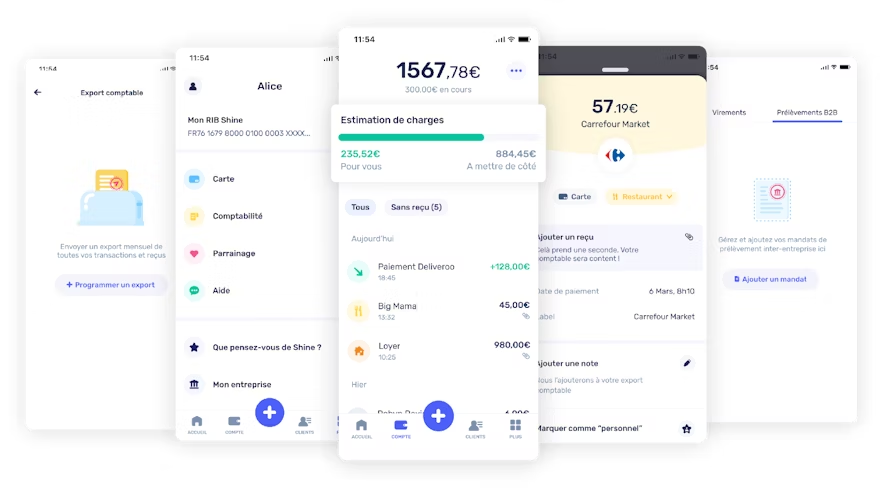

Lancée en 2017, Shine s’est imposée comme une néobanque pro innovante, alliant simplicité d’utilisation, outils de gestion comptable intégrés et interface mobile ultra-intuitive. Destinée aux freelances, indépendants, TPE, PME et agences, Shine facilite le quotidien administratif et financier grâce à des fonctionnalités bien pensées : facturation, rappels URSSAF, TVA, dépôts d’espèces (rare chez les néobanques), etc.

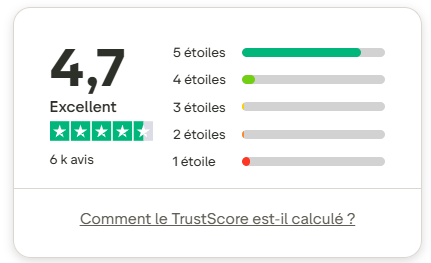

Avec plus de 120 000 clients, une note de 4,7/5 sur Trustpilot et une application notée 4,8/5 sur l’App Store, Shine séduit par son ergonomie, sa rapidité et un accompagnement client réactif, élu Service Client de l’Année 2025 (catégorie entreprises).

Mon avis personnel sur Shine

Ce que je cherchais avant tout, c’était une banque en ligne simple, rapide à ouvrir , avec très peu de frais , une carte physique et virtuelle gratuite ou abordable , et surtout une interface claire . Pas question pour moi de naviguer sur des sites à l’ancienne façon URSSAF des années 80.

Quand je suis tombé sur cette solution bancaire, j’ai tout de suite accroché. L’ouverture de compte a été rapide, sans prise de tête, et l’interface m’a séduit par sa sobriété et son efficacité.

Ce que j’apprécie le plus :

- Chaque transaction est clairement expliquée , frais inclus s’il y en a ;

- Les dépenses sont automatiquement catégorisées , un peu à la façon de Finary , ce qui aide vraiment à garder le contrôle sur son budget pro .

Bref, cette banque pro coche toutes les cases pour moi : simplicité, transparence, et une expérience utilisateur enfin adaptée aux pros d’aujourd’hui.

| ✅ Avantages | ❌ Inconvénients |

|---|---|

| Service client primé, disponible 7j/7 | Pas de découvert autorisé |

| Ouverture de compte rapide et 100% en ligne | Pas de chéquier |

| Interface mobile intuitive et claire | Frais sur les dépôts d’espèces hors offre Business |

| Transactions détaillées avec frais visibles | Moins adapté aux grandes entreprises |

| Catégorisation automatique des dépenses | |

| Outils intégrés : factures, TVA, rappels URSSAF | |

| Dépôt d’espèces possible (rare chez les néobanques) | |

| Carte virtuelle et physique incluse selon l’offre | |

| Compte gratuit + 30 jours d’essai sans engagement |

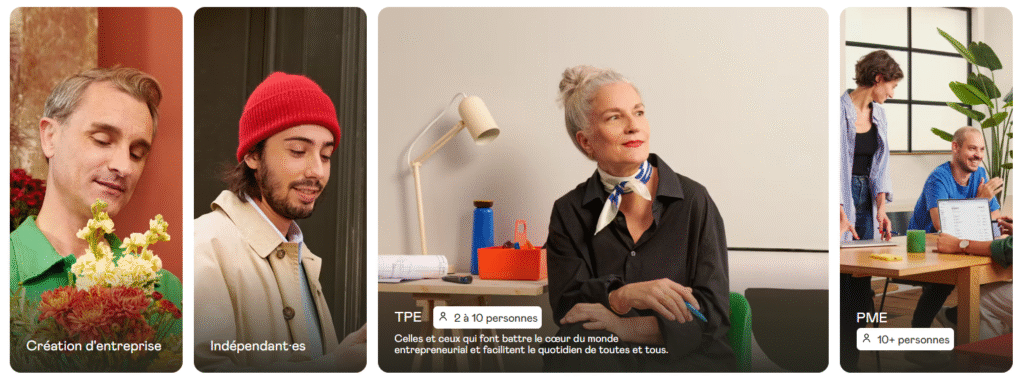

Shine : pour qui ?

Cette banque pro s’adresse principalement à :

- Indépendants et freelances

- Micro-entrepreneurs

- TPE et jeunes PME

- Sociétés en croissance (SAS, SARL, etc.)

Les offres Free et Start sont idéales pour les auto-entrepreneurs, tandis que les formules Plus et Business s’adressent à des structures plus établies.

💡 Cette solution a été pensée pour alléger la gestion administrative tout en respectant les obligations légales liées aux différents statuts.

Pour en savoir plus sur les démarches juridiques pour les entrepreneurs, consultez notre avis sur LegalPlace .

Statuts juridiques acceptés par Shine

❌ Associations non acceptées pour le moment — privilégiez une banque traditionnelle..

Pourquoi Shine peut convenir à votre activité

- Automatisation de la facturation, devis, encaissements

- Suivi des charges sociales et simplification comptable

- Dépôts d’espèces et chèques possibles (rare en néobanque)

- Assurances incluses dans les offres premium (accident, juridique, téléphone, etc.)

Shine n’est pas pour tout le monde

Si votre activité repose sur les découverts bancaires ou l’usage du chéquier, une banque classique sera plus adaptée.

Les entreprises ayant des virements internationaux fréquents hors zone euro devront passer par un partenaire externe comme iBanFirst (avec des frais supplémentaires).

Shine s’engage pour un entrepreneuriat plus responsable

Même si la plateforme ne se revendique pas comme la néobanque verte, elle affiche des engagements concrets en matière sociale et environnementale , loin du greenwashing.

Parmi ses actions notables :

- Certification B Corp , garantissant des pratiques responsables et transparentes ;

- Membre du mouvement 1% for the Planet : 1 % du chiffre d’affaires est reversé à des associations environnementales depuis 2021 ;

- Hébergement éco-responsable et politique numérique raisonnée ;

- Une culture d’entreprise inclusive et éthique, axée sur le bien-être au travail.

👉 Cette banque pro ne se contente pas d’être une solution bancaire : elle s’inscrit dans une démarche plus large de responsabilité sociale et environnementale .

Shine est-elle une vraie banque ?

Techniquement, non. Shine est un établissement de paiement agréé par l’ACPR, comme la majorité des néobanques professionnelles (Qonto, Finom, etc.).

Voici ce que cela implique concrètement :

| Fonctionnalité | Disponible chez Shine |

|---|---|

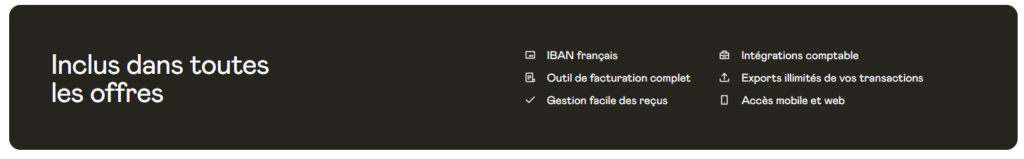

| Compte avec IBAN français | ✅ Oui |

| Sécurité et encadrement réglementaire | ✅ Oui (ACPR) |

| Garantie des fonds clients | ✅ Oui |

| Découvert bancaire | ❌ Non |

| Crédit / prêt bancaire | ❌ Non |

💡 Pour la majorité des indépendants et TPE, cette solution couvre 100 % des besoins quotidiens. Seuls les profils nécessitant un découvert ou des crédits devront envisager une banque classique en complément.

Tarifs de Shine

Shine propose quatre formules conçues selon l’activité et le volume d’opérations :

| Caractéristiques | Free (0€/mois) | Start (11€/mois) | Plus (25€/mois) | Business (80€/mois) |

|---|---|---|---|---|

| Prix mensuel | 0€ HT | 11€ HT | 25€ HT | 80€ HT |

| Paiement annuel | 0€ | 108€ HT (-20%) | 240€ HT (-20%) | 840€ HT (-20%) |

| Cartes physiques | 1 Mastercard Basic | 1 Mastercard Premium | 5 Mastercard Premium | 10 Mastercard Premium |

| Virements SEPA inclus/mois | 5 | 30 | 100 | 500 |

| Assurances incluses | Non | Non | Oui (plafonds modérés) | Oui (plafonds élevés) |

| *Les frais de virements internationaux sont de 0.45% du montant pour toutes les offres. | ||||

Détail des fonctionnalités

- Free : parfait pour démarrer — compte pro avec IBAN français, carte Basic incluse, facturation limitée (~3 factures/mois) et opérations simples. Au-delà de 5 virements par mois : 0,40 € par mouvement.

- Start : cartes Basic + facturation illimitée, dépôt d’espèces, virements inclus, protections de base, et support disponible 7j/7 à 11 €/mois (prix vérifié).

- Plus : multi-cartes Premium, plus de virements, retraits gratuits, dépôt de chèques et espèces avantageux, assistance juridique et garanties accrues à 25 €/mois .

- Business : conçu pour les équipes — 10 cartes Premium, 500 virements, dépôt d’espèces encore plus avantageux, support premium, assurances complètes pour 80 €/mois.

Points clés à retenir

- Les fonctionnalités réelles incluent les outils de facturation, estimation de charges, gestion de sous-comptes, cartes virtuelles, etc., incluses selon le plan choisi

- Les prix indiqués sont à jour 2026 , conformément aux documents officiels.

- Le paiement annuel offre jusqu’à 20 % de remise sur les abonnements.

Encaisser facilement avec SumUp

La plateforme ne facilite pas seulement les paiements sortants — elle pense aussi à vos encaissements !

Grâce à un partenariat avec SumUp , vous pouvez accepter les paiements par carte simplement, avec des conditions avantageuses :

- Terminal de paiement à 24 € (au lieu de 34 €)

- Commission réduite à 1,49 % par transaction (vs. 1,75 % standard)

👉 À titre de comparaison, Qonto propose un partenariat avec Zettle, mais avec une commission de 1,65 % , moins compétitive.

Un bon point pour cette solution, notamment pour les artisans, commerçants ou pros en déplacement qui ont besoin d’un TPE simple, rapide et abordable.merçants ou pros en déplacement qui ont besoin d’un TPE simple, rapide et abordable.

Shine, Élu Service Client de l’Année 2025* dans la catégorie Banque en ligne pour entreprises

Comment ouvrir un compte pro chez Shine ?

Ouvrir un compte chez cette banque pro est simple, rapide et 100 % en ligne, idéal pour la création d’entreprise. En moins de 10 minutes, vous pouvez démarrer :

1. Inscription rapide en ligne ou via l’app

- Indiquez votre numéro de téléphone

- Précisez votre statut pro (micro-entrepreneur, SAS, etc.)

- Entrez votre numéro SIREN

- Complétez vos informations personnelles

Shine identifie automatiquement votre entreprise et préremplit les données pour vous faire gagner du temps.

💡 Vous n’avez pas encore créé votre entreprise ou déposé votre capital ? Shine propose aussi un service de dépôt de capital en ligne, pratique pour lancer votre société.

2. Validation des documents

Pour activer votre compte, il vous suffit de fournir :

- Une pièce d’identité (valide)

- Un justificatif de domicile

Une fois ces documents envoyés, votre compte est généralement activé en moins de 48h.

3. Profitez des services Shine

C’est fait ! Vous pouvez maintenant :

- Tester Shine gratuitement pendant 30 jours sans engagement

- Commander votre carte bancaire

- Utiliser les outils de gestion, facturation, catégorisation, etc.

Shine, Élu Service Client de l’Année 2025* dans la catégorie Banque en ligne pour entreprises

Shine ou Qonto ?

| Critère | Shine | Qonto |

|---|---|---|

| Tarif de départ | 0 € / mois | 9 € HT / mois |

| Pour qui ? | Indépendants, micro-entreprises | PME, startups |

| Facturation intégrée | ✅ Incluse | ✅ Incluse |

| Outil comptable | ✅ Basique et efficace | ✅ Avancé |

| Dépôt de capital | ✅ En ligne | ✅ En ligne |

| Support client | ✅ Disponible | ✅ 7j/7 |

| Paiements en devises | Zone euro uniquement | 🌍+130 pays |

Pourquoi choisir Shine ?

- Prix clairs et abonnement accessible à partir de 0 € / mois

- Application intuitive pour gérer vos virements, retraits et factures

- Outil de comptabilité intégré, idéal pour les indépendants

- Dépôt de capital en ligne simple et rapide

- Entreprise française, engagée pour les entrepreneurs du quotidien

Cette banque pro, c’est le choix malin pour gérer votre business sans complexité.

Essayez gratuitement, ouvrez votre compte en ligne, et gagnez du temps chaque jour.

Notre avis sur le prix de Shine

Les prix sont 2 à 4 fois plus compétitifs que ceux des banques traditionnelles. L’offre Free à 0 €/mois est unique sur le marché, tandis que la formule Business à 70 €/mois reste abordable pour une PME. Comparée à des néobanques comme Qonto ou B2B, la plateforme se distingue par son outil de facturation intégré . Son service client 7j/7 renforce son attractivité.

Cette solution permet d’ éviter les frais classiques des banques traditionnelles : pas de frais de tenue de compte , d’encaissement de chèques (offert en Business), ou de dépôts d’espèces (offerts en Business).

Les économies réalisées atteignent jusqu’à 4 fois celles d’un compte professionnel classique . Une PME paie souvent 25 à 50 €/mois chez un établissement traditionnel, contre 70 €/mois pour l’offre Business, qui inclut des outils et des assurances. Les virements sont gratuits jusqu’à 500 par mois en Business, contre des frais variables ailleurs.

Avis clients

Les utilisateurs de Shine partagent globalement des retours très positifs. La plateforme obtient une note moyenne de 4,7/5 sur Trustpilot, basée sur plus de 5 404 avis clients.

MoneyVox confirme également cette tendance positive. Sur l’App Store, elle est notée 4,8/5, tandis que Google Play lui attribue 4,5/5 avec plus de 12 000 évaluations.

Les points les plus salués sont la simplicité d’utilisation, la réactivité du service client et la fluidité de l’application. Les outils comme la facturation rapide ou l’estimation des charges sociales séduisent aussi. Pour beaucoup, la plateforme est décrite comme » la banque qu’enfin comprend les entrepreneurs « .

| Plateforme | Note | Nombre d’avis |

|---|---|---|

| Trustpilot | 4,6/5 | 5 404 |

| App Store | 4,8/5 | 1 200 |

| Google Play | 4,5/5 | 10 000+ |

Des avis comme « Tout est très simple et fluide, la discussion par chat se fait super bien quand on a une question » ou encore « Great team, fast & superb experience » reviennent souvent. Certains soulignent aussi la clarté des démarches et la réactivité du support , soulignant que « l’ouverture du compte a pris moins de 10 minutes ».

Ce service, bien que largement plébiscité, présente quelques points à améliorer . Plusieurs utilisateurs mentionnent des difficultés pour joindre un conseiller par téléphone, surtout avec l’offre Free. Les virements internationaux hors zone euro restent limités. Enfin, les dépôts d’espèces ou en chèques ont des frais qui peuvent devenir contraignants pour certains profils.

Pourquoi ne pas commencer avec l’offre Start 😉

F.A.Q

Quels sont les avantages de l’offre Shine pour la création d’entreprise ?

L’offre facilite la création d’entreprise grâce à son service de dépôt de capital en ligne, son accès rapide à un compte bancaire professionnel et ses outils de comptabilité intégrés. Les entrepreneurs peuvent ainsi démarrer rapidement leur activité, sans frais cachés.

Shine offre-t-elle des virements et prélèvements gratuits ?

Oui, la plateforme propose des virements gratuits selon l’offre choisie : 5 virements gratuits par mois avec l’offre Free, 30 avec Start, 100 avec Plus et 500 avec Business. Les prélèvements sont également inclus dans les services disponibles.

Peut-on découvrir les services Shine avant de souscrire ?

Oui, vous pouvez découvrir les services grâce à l’offre d’essai gratuit de 30 jours sans engagement. Cela permet de tester l’ensemble des fonctionnalités disponibles avant de choisir un abonnement payant.

Quel est le montant des frais de virement avec Shine ?

Les virements sont inclus dans chaque offre selon un quota mensuel. Au-delà de ce quota, des frais de 0,40 € par virement s’appliquent. Pour les virements internationaux hors zone euro, des frais de 0,45% du montant sont facturés.

Shine propose-t-elle un terminal de paiement pour les professionnels ?

Oui, grâce à son partenariat avec SumUp, la plateforme propose un terminal à tarif préférentiel de 24 € avec une commission réduite à 1,49 % par transaction, idéal pour les commerçants et artisans.

Quelles sont les offres disponibles chez Shine ?

La plateforme propose quatre offres adaptées aux besoins des professionnels : Free (gratuit), Start (11 €/mois), Plus (25 €/mois) et Business (80 €/mois). Chaque offre inclut des services spécifiques selon le volume d’activité.

Shine propose-t-elle un accès à des outils de gestion ?

Oui, la plateforme offre un accès à des fonctionnalités intégrées incluant la facturation, l’estimation des charges sociales, la catégorisation automatique des dépenses et le suivi comptable, disponibles selon l’offre souscrite.

Comment avoir accès à un compte Shine rapidement ?

Pour avoir accès rapidement, il suffit de s’inscrire en ligne ou via l’application mobile, de fournir votre pièce d’identité et un justificatif de domicile. Votre compte est généralement activé en moins de 48 heures.

Quels sont les tarifs de l’offre Shine pour les micro-entreprises ?

L’offre pour les micro-entreprises démarre à 0 € par mois avec la formule Free, puis 11 € par mois pour Start. Ces prix incluent des services essentiels comme un compte bancaire professionnel, une carte Mastercard et des virements gratuits.

Shine permet-elle l’encaissement par carte bancaire ?

Oui, grâce au terminal SumUp proposé en partenariat, vous pouvez faciliter l’encaissement avec des frais de commission avantageux de 1,49 % par transaction.

Quel est le montant limite de virement avec Shine ?

Le montant limite de virement dépend de l’offre souscrite et des vérifications de sécurité. Pour des données précises sur votre limite personnelle, il est recommandé de contacter le service client.

Comment savoir quelle offre Shine choisir ?

Pour savoir quelle offre choisir, évaluez vos besoins en termes de nombre de virements mensuels, de cartes bancaires nécessaires, d’assurances professionnelles et de fonctionnalités. L’offre Free convient aux débutants, tandis que Business s’adresse aux structures établies.

Shine propose-t-elle des services pour les sociétés ?

Oui, la plateforme propose des services adaptés aux différentes formes de sociétés : SASU, SARL, SCI, etc. Les offres Plus et Business incluent notamment des fonctionnalités avancées pour la gestion d’équipe et des assurances professionnelles.

Peut-on ajouter des cartes bancaires supplémentaires avec Shine ?

Oui, vous pouvez ajouter des cartes bancaires supplémentaires selon l’offre choisie. L’offre Plus permet d’avoir jusqu’à 5 cartes Mastercard Premium, tandis que l’offre Business en propose jusqu’à 10 pour votre équipe.

Quels sont les frais de paiement par carte avec Shine ?

Les paiements par carte bancaire Mastercard en zone euro sont généralement sans frais. Des frais peuvent s’appliquer pour les paiements hors zone euro selon l’offre et le type de transaction.

Shine offre-t-elle des euros gratuits à l’inscription ?

La plateforme ne propose pas d’euros gratuits à l’inscription, mais offre un essai gratuit de 30 jours pour tester l’ensemble des services de l’offre choisie sans engagement.

Comment prendre contact avec le service client Shine ?

Vous pouvez prendre contact avec le service directement via l’application mobile par chat, disponible 7 jours sur 7. Le support est reconnu pour sa réactivité et a été élu Service Client de l’Année 2025.

Shine dispose-t-elle d’un site web pour gérer son compte ?

Oui, la plateforme dispose d’un site web accessible où vous pouvez gérer votre compte professionnel, consulter vos transactions, éditer des factures et accéder à tous les services disponibles, en complément de l’application mobile.